Источник: Bloomberg

Goldman Sachs Asset Management и BNP Paribas Asset Management, среди прочих, покупают акции, ожидая, что наиболее привлекательные оценки за более чем десятилетие помогут прервать четырехлетний период слабых результатов по сравнению с американскими аналогами.

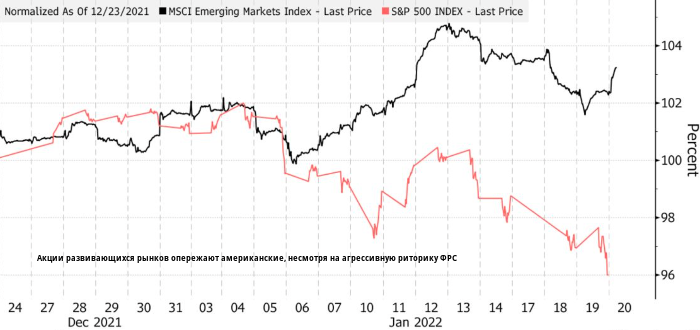

Смена стратегии уже оправдывает себя. За последний месяц индекс развивающихся рынков MSCI Emerging-Market Index вырос на 3.6%, несмотря на угрозу повышения ставок ФРС и распространение омикрона по всему миру. В то же время индекс S&P 500 упал на такой же процент.

«В ноябре мы стали отдавать предпочтение акциям развивающихся рынков, — отметил Дэниел Моррис, главный рыночный стратег BNP Paribas Asset, Лондон. — ФРС может повысить ставки в этом году даже больше, чем сейчас ожидают рынки. И напротив, некоторые центральные банки развивающихся стран уже ужесточили политику и поэтому, возможно, даже смогут поддерживать экономику в ближайшем будущем».

Возможно, EM-акциям придется отыгрываться. После ралли во время восстановления от потрясений в 2020 году они стали отставать в прошлом году из-за вспышек дельта-штамма и омикрона, а также медленных темпов вакцинации. Кроме того, росту помешало ужесточение политики, поскольку центральные банки минимум 12 из 20 крупнейших развивающихся стран повысили стоимость заимствований, чтобы сдержать инфляцию.

Смягчение политики в Китае, чтобы поддержать рост, включая снижение процентных ставок, и возобновление международных поездок и туризма, похоже, также дадут толчок активам развивающихся рынков.

«Более устойчивый рост»

Рекордно низкие процентные ставки в последнее десятилетие способствовали корпоративному росту и ралли на американском рынке акций, однако, по мнению Goldman Sachs Asset Management, на фоне повышения ставок ФРС, возможно, пора диверсифицировать портфели.

«Экономики развивающихся стран могут продемонстрировать более уверенный рост в 2022 году, особенно те из них, которые только начали снова открываться», — написали аналитики Goldman в исследовательском отчете, в котором освещаются ключевые инвестиционные вопросы на этот год.

По их словам, разрыв в росте по сравнению с развитыми экономиками, которые только в этом году начнут отказываться от монетарных и фискальных стимулов, скорее всего, увеличится после минимального разрыва по крайней мере за 20 лет.

Заниженная стоимость

Оценочная стоимость также благоприятствует EM-акциям. По данным Bloomberg, даже на фоне опережающей динамики в последнее время оценки в рамках индекса MSCI Emerging Markets Index, основанные на доходах, на 40% ниже по сравнению с показателями индекса S&P 500, что близко к максимуму с 2007 года.

Также показатель MSCI EM торгуется примерно в 12.4 раза выше предварительной оценки прибыли за 12 месяцев, в то время как аналогичный показатель для главного американского фондового индекса намного выше — примерно в 20 раз.

Проблемы в Китае

Хотя инвестиционные менеджеры в основном положительно настроены в отношении развивающихся рынков в целом, существуют некоторые разногласия по поводу перспектив крупнейшего рынка: Китая.

BNP Paribas Asset опасается регуляторных рисков, поскольку власти закручивают гайки в самых разных секторах, включая технологии, образование, недвижимость и игорный бизнес.

«Мы видим возможности, связанные с китайскими акциями, вопрос в том, насколько они перспективны, — заявил Моррис. — Мы осознаем существенные риски вокруг них, так как я не знаю, как долго будет сохранятся это регулятивное давление и какую форму оно может принять. По-прежнему отсутствует ясность относительно того, к чему именно приведет „всеобщее процветание“».

В Pictet Asset Management, напротив, настроены оптимистично в отношении этого азиатского государства.

«В частности, Китай сильно отстал от других развивающихся рынков, и мы ожидаем, что интерес инвесторов к нему усилится, — отметила Киран Нандра, глава отдела EM-акций компании в Лондоне. — Мы уже видим первые признаки смягчения монетарной политики, учитывая сокращение нормы обязательных резервов и снижения ставок овернайт. Однако важно выбрать подходящие области, на которых следует сосредоточиться».

Подготовлено Profinance.ru по материалам агентства Bloomberg

MarketSnapshot - Новости ProFinance.Ru и события рынка в Telegram