Следующий год обещает быть для любителей IPO по-настоящему жарким. В этой статье аналитики InvestFuture собрали для вас 11 наиболее ожидаемых публичных размещений в 2022 году.

Stripe

Эта американская компания разработала интегрированную экономическую платформу для бизнеса. Благодаря ей можно принимать и отправлять платежи, вести бухгалтерию, предотвращать мошенничество, выпускать виртуальные и физические карты, а также привлекать инвестиции.

Stripe в первую очередь обслуживает розничных офлайн- и онлайн-ритейлеров, SaaS-платформы и программные площадки.

Компании больше 10 лет, ее капитализация $95 млрд, в ней работают 5 720 сотрудников. Выручка в 2020 году составила $2,5 млрд, это на 25% больше, чем годом ранее.

Индекс индустрии Software Infrastructure, в который входят акции конкурентов компании, выглядит довольно уверенно. За последние 12 месяцев он показал рост на 27,4%. А индекс инфраструктурного ПО за последние 3 месяца не ушел в минус, несмотря на коррекции технологического сектора. За это время он даже вырост на 0,85%

Discord

Компания Discord создана в 2015 году как инструмент коммуникации для удаленных команд разработчиков. Сегодня это универсальный голосовой и текстовый чат для геймеров, который работает в мобильных и веб-платформах. Также предлагается GameBridge API, чтобы интегрировать Discord напрямую в видеоигры.

У компании до 150 млн активных пользователей в месяц и более 1 320 сотрудников.

В прошлом году компанию Discord хотела купитьMicrosoft(NASDAQ:MSFT) за $10 миллиардов, но сделка не состоялась. Ведь последний раунд финансирования привлек $500 млн, так что теперь компания стоит около $15 млрд.

Темпы роста компании просто гигантские: Discord в декабре 2020 года оценивалась в $7 млрд, а в августе 2021 уже получила текущую стоимость $15 млрд.

Mobileye

Intel(NASDAQ:INTC) планирует в 2022 году провести IPO своего дочернего подразделения Mobileye. Оно занимается производством оборудования для автономных автомобилей. По предварительным оценкам, компания может стоить $50 млрд.

Mobileye была основана Израиле в 1999 году. 4 года Intel купила её за $15.3 млрд. Сегодня в ней работает более 1 574 сотрудников. Со слов генерального директора Intel, выручка Mobileye за 2020 год составила почти $1 млрд. Чтобы увидеть разницу, сравним с 2016 годом: тогда выручка была $358 млн.

Выручка Mobileye зависит от индустрии автопроизводителей. За последние 12 месяцев индекс этой индустрии, отражающий спрос на технологии и автомобильный транспорт, вырос на 29%.

В основном прирост произошел за последние 3,5 месяца после публикации последней квартальной отчетности крупнейших мировых автоконцернов. Многие из них заявили о почти полном отказе от бензиновых и дизельных двигателей к 2030 году.

Impossible Foods

Следующий ожидаемый на IPO бренд — Impossible Foods. Компания основана в 2011 году, занимается разработкой органического мяса и сыров из растений с применением искусственного заменителя крови. В Impossible Foods около 800 сотрудников.

Громким PR-ходом компании можно считать акцию, когда в Burger King США в течении дня подавали котлеты для бургеров от Impossible Foods. За сутки никто не заметил разницы с традиционным мясом.

Сегодня капитализация компании $6,88 млрд. Такую оценку она получила на инвестиционном раунде в ноябре.

Выручка Impossible Foods в 3 квартале 2021 года выросла на 85% по отношению к аналогичному периоду 2020 года.

Instacart

Мало компаний получило так много выгод от пандемии, как служба доставки продуктов Instacart. Она была основана в основанная в 2012 году бывшим сотрудникомAmazon(NASDAQ:AMZN).

В феврале этого года капитализацию компании оценили в $39,1 млрд. Численность сотрудников около 12 тысяч человек.

По последним данным, выручка за 2020 год составила $1,5 млрд, в то время как за 2019 год — $735 млн. Охват составил более 600 национальных розничных сетей.

Первоначально IPO Instacart намечалось на первые месяцы 2021 года, но было отложено из-за планов по расширению услуг компании, помимо доставки.

Airtable

Облачный сервис Airtable был основан в 2012 году. Low-code платформа предоставляет услуги совместной работы в режиме реального времени. А ещё функции редактирования, комментирования, вложений, считывания штрих-кодов и многое другое.

13 декабря 2021 года компания была оценена в $11,7 млрд, Это вдвое большое чем в марте: $5,5 млрд.

В Airtable работают более 700, сотрудников, она обслуживает свыше 250 тысяч компаний, включаяNetflix(NASDAQ:NFLX),Shopify(NYSE:SHOP),Expedia(NASDAQ:EXPE).

Индекс отрасли производителей ПО упал на 2% за последние 12 месяцев. Индустрия сильно скорректировалась после смены риторики ФРС, которая заявила о повышении процентных ставок. Ведь в период “дешевых денег” производители ПО могли позволить себе быстрые темпы роста, а с удорожанием кредитов они наверняка замедлятся. Поэтому инвесторы пересматривают стоимость таких компаний, и это ведет к снижению курса акций данной отрасли на 7,22% за последний квартал.

Klarna

Финтех Klarna предлагает платежные решения для потребителей и ритейлеров: рассрочку, обработку платежей, маркетинг-продвижение, кросс-продажи. Компания была основана в 2005 году и сотрудничает более чем с 250 000 розничных брендов. Ее оценка $45,6 млрд, сотрудников свыше 5 тысяч.

Компания отчиталась о росте выручки за 2020 год на 40%, в итоге она достигла $1,03 млрд. Инвесторы ожидали IPO еще в 2021 году, но генеральный директор заявил, что обеспокоен волатильностью фондового рынка. Так что размещение было сдвинуто на 2022 год.

За первые 3 квартала 2021 года операционный убыток составил $344 млн. Есть основания предполагать, что компания в агрессивной фазе роста и тратит много денег на разработку и рекламу продуктов.

ThoughtSpot

ThoughtSpot была основана в 2012 году и на сегодняшний день насчитывает более 600 сотрудников. Это BigData-платформа для бизнеса, способная к поиску и анализу данных на основе ИИ. Производимое ПО позволяет анализировать большие объемы информации, объединять ее в отчеты и информационные панели. На последнем инвестиционном раунде от 15 ноября 2021 года компания была оценена в $4,2 млрд.

19 февраля 2020 года компания отчиталась о темпе роста выручки в 108%, в итоге она составила $100 млн.

Генеральный директор компании Аджит Сингх ранее уже участвовал в IPONutanix(NASDAQ:NTNX), соучредителем которой он является. Nutanix работает в той же отрасли и предоставляет услуги для компаний из отрасли финансов, ритейла, производства, здравоохранения, правительственных организаций и телекоммуникаций.

Epic Games

Производитель видеоигр Epic Games создал популярный программный движок для разработки игр Unreal Engine и запустил онлайн-шутер Fortnite. Он входит в ТОП-10 онлайн-игр планеты по популярности и объединяет более 350 млн пользователей.

Бренд был основан в 1991 году, сейчас в компании работает почти 6 тысяч сотрудников. Суммарно она создала более 50 игр и планомерно расширяет бизнес через поглощение мелких стартапов с полезными технологиями.

На сегодня Epic Games оценивается в $28,9 млрд. За 2020 год выручка составила $5,1 млрд, увеличившись на 21% по сравнению предыдущим годом.

За последние 12 месяцев индекс индустрии электронных игр и мультимедиа упал на 7%. Это связано со множеством перенесенных релизов. В 2020 году акции производителей видеоигр были перекуплены, а во времена первых локдаунов работа над играми остановилась. В итоге множество продаж и игровых новинок было перенесено на первое полугодие 2022 года.

Databricks

Разработчик программного обеспечения Databricks работает с 2013 года. Компания предлагает решения с открытым исходным кодом для управления и хранения данных. Эти данные потом могут использоваться искусственным интеллектом или в машинном обучении.

Databricks предоставляет решения для широкого набора отраслей:

- рекламные и маркетинговые технологии;

- ПО для корпораций;

- энергетика;

- коммунальные услуги;

- правительственные организации;

- финансы;

- гейминг.

Ожидается, что компания станет публичной в конце этого или в начале следующего года. Предполагаемая оценка — около $28 млрд. У Databricks тысячи клиентов, в том числе несколько компаний из списка Fortune 500. Она смогла привлечь $1 млрд в рамках последнего раунда финансирования. В итоге 31 августа 2021 года она была оценена в $37,89 млрд. Это в 6 раз выше, чем в октябре 2019 года: $6,2 млрд.

Как видим, темпы роста очень внушительные, они напоминают взлет облачнойSnowflake(NYSE:SNOW), в которую инвестирует Баффет.

В Databricks сейчас почти 3 000 сотрудников. По ожиданиям, IPO произойдет в первой половине 2022 года.

Starlink (SpaceX Spinoff)

Одна из ступеней бизнес модели Илона Маска по колонизации Марса — создание сети спутникового интернета Starlink. На первой стадии планируется запустить на околоземную орбиту 12 000 спутников, которые предоставят интернет скоростью от 50 до 150 Мбит по всей поверхности земного шара.

Однако бизнес-модель SpaceX наверняка будет испытывать трудности: монетизация и перспективы космического туризма содержат много неопределенности. Поэтому материнская компания планирует обеспечить поддержку за счет дочерней Starlink, выведя ее на IPO в 2022 году.

По оценкам SpaceX, бизнес Starlink может принести порядка $30 млрд выручки уже к 2025 году и поможет финансировать развитие проектов материнской компании.

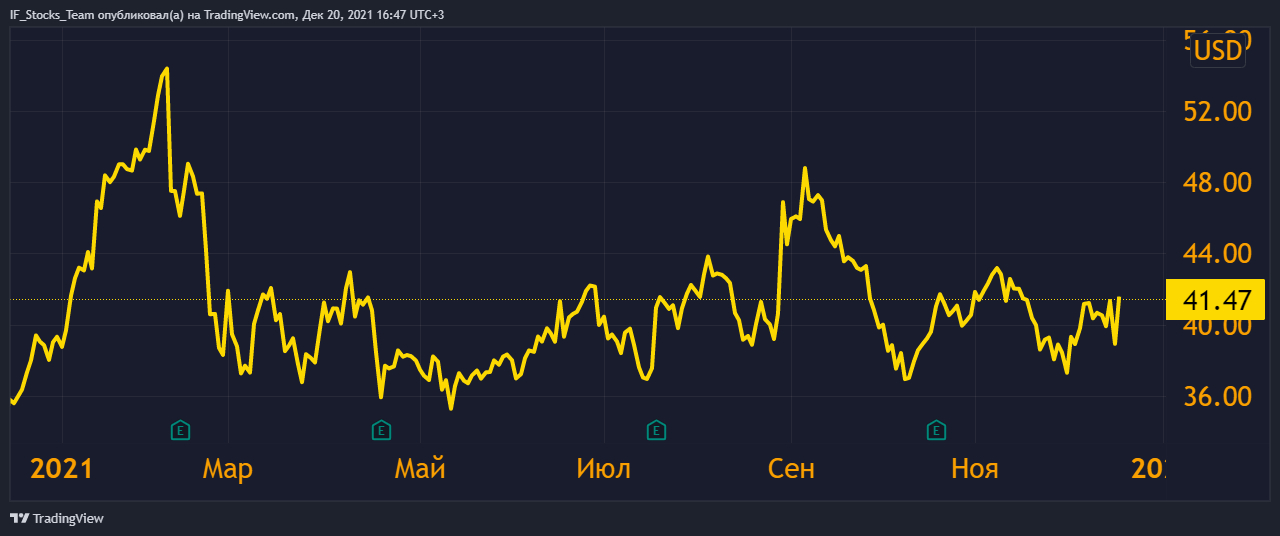

КомпанияIridium Communications(NASDAQ:IRDM) сегодня предоставляет спутниковую телефонную связь с покрытием 100% пространства земли через 45 аппаратов. По ее котировкам видно, что акции компаний со спутниковыми технологиями выглядят крайне стабильно, в отличие от акций технологического сектора и сектора коммуникационных услуг. Выручка компании равномерна в разные периоды рынка.

Мнение аналитиков InvestFuture

2022 год ожидается очень интересным. Для выхода на публичный рынок созрели многие крупные компании. Например, Stripe с капитализацией $95 млрд или Klarna, которую оценивают в $ 45,6 млрд.

В основном все самые ожидаемые размещения — это технологические компании, лишь один представитель нашего топа занимается производством продуктов. Нельзя сказать, что лидирует какая-то одна отрасль: равномерный интерес наблюдается к видеоиграм, искусственному интеллекту, финтехам и облачным технологиям.

Не является торговым сигналом или инвестиционной рекомендацией.

Текст подготовлен при помощи команды InvestFuture: аналитика Александра Холодова и редактора Никиты Марычева.