Индекс валют развивающихся стран ушел в минус по итогам года. Источник: Bloomberg

Валюты развивающихся стран оказались под подавлением, когда ФРС объявила о начале сокращения программы покупки активов, но теперь для них появился новый, возможно более серьезный, медвежий фактор. В пятницу, 25 октября, которая оказалась «черной» во всех смыслах, новости о появлении варианта омикрон спровоцировали резкое снижение рискованных активов, включая валюты стран EM, которые теперь имеют все шансы закрыть снижением первый год из последних трех.

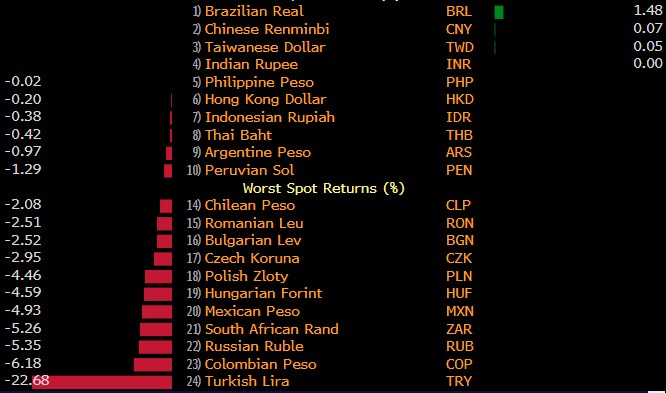

Центральные банки развивающихся стран от Южной Кореи до России и Бразилии, приступили к повышению ставок намного раньше появления омикрона. Однако эти действия не смогли остановиться снижения их валют. В ноябре наибольшие потери среди валют развивающихся стран понесла турецкая лира, которая подешевела к доллару на 22,68%, но среди лидеров снижения также оказались российский рубль (-5,35%), мексиканский песо (-4,93%), южноафриканский рэнд (-5,26%) и венгерский форинт (-4,59%). Центробанки всех этих стран, за исключением Турции, недавно повышали ставки.

Процентная динамика валют EM к доллару в ноябре. Источник: Bloomberg

«Любые факторы, которые повышают неопределенность, заметно осложняют жизнь центробанкам», — отмечает старший инвестиционный менеджер Aberdeen Виктор Жабо. — «Но все большее число центробанков развивающихся стран начинают понимать, что вопрос о том, временна ли инфляция или нет, на самом деле на данном этапе не так важен. Инфляция, даже если она вызвана в основном перебоями в цепочках поставок, остается высокой, что способно отвязать инфляционные ожидания и усилить давление на валюты EM».

Однако появление нового, более серьезного варианта коронавируса, может побудить центробанки развитых стран, включая ФРС и ЕЦБ, смягчить свою позицию. Это, в свою очередь, снизит необходимость для регуляторов стран EM повышать ставки, полагает главный стратег Credit Agricole по валютам развивающихся стран Ольга Янгол.

«Омикрон действительно может оказать более сильное давление на валюты стран EM, чем на другие активы, особенно на валюты Латинской Америки и Южной Азии, которые более чувствительны к готовности инвесторов рисковать и больше зависят от динамики цен на энергоносители и туризма. А именно эти сектора больше других страдают от пандемии», — резюмирует эксперт.

Вмешательство политиков лишь ухудшило ситуацию. Кампания президента Турции в пользу снижения ставок привела к обвалу лиры, а назначение малоизвестного чиновника минфина Мексики на пост главы ЦБ страны усилило опасения того, что независимость регулятора может оказаться под угрозой.

«Любой признак вмешательства правительств в денежно-кредитную политику центробанка будет немедленно наказываться рынком», — отмечает старший макростратег Nordea Investment Витольд Барке. — «Но главная причина того, что валюты развивающихся стран имеют малый вес в нашем портфеле, заключается в ужесточении глобальных финансовых условий».

Корреляция между валютами стран EM и краткосрочными трежерис достигла рекордных уровней с 2014 года, что подчеркивает их уязвимость перед ростом рыночных ставок в США. Индекс подразумеваемой волатильности валют развивающихся стран, который рассчитывает JPMorgan, на прошлой неделе впервые с апреля превысил 10%.

Отрицательная корреляция (нижний график) между индексом валют развивающихся стран (белым) и динамикой доходности 2-летних гособлигаций США (голубым) достигла рекордных значений с 2014 года. Источник: Bloomberg

Несмотря на недавнее ужесточение денежно-кредитной политики в развивающихся странах, реальные ставки, т. е. с учетом инфляции, в большинстве из них остаются ниже нуля.

Подготовлено ProFinance.ru по материалам агентства Bloomberg