Акции General Electric (NYSE:GE) с начала года выросли более чем на 21%, а прирост за последние 12 месяцев составил 112%. Акции промышленного гиганта, которые достигли многолетнего максимума в начале марта, в настоящее время торгуются вблизи 106 долларов. 52-недельный диапазон ограничен отметками $47,44 и $115,32.

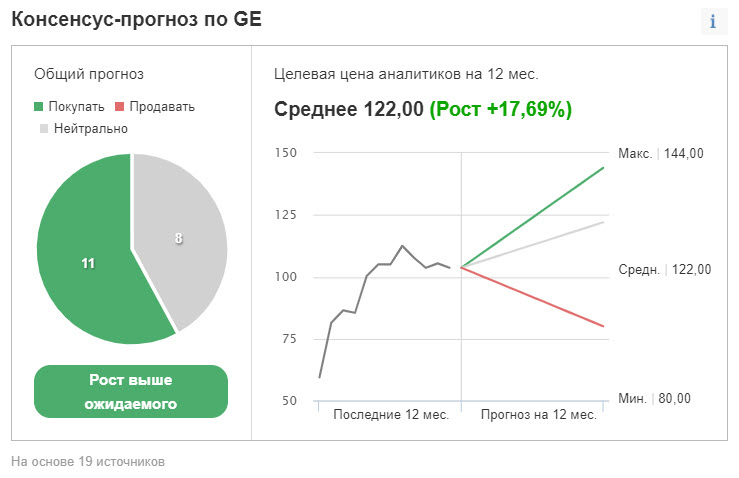

Несмотря на ралли последнего года, игроки с Уолл-стрит по-прежнему оптимистично оценивают долгосрочные перспективы компании. 11 из 19 аналитиков, опрошенных Investing.com, рекомендуют покупать акции со средним 12-месчяным таргетом в 122 доллара, что предполагает потенциал роста примерно на 15,5%.

Источник: Investing.com

Однако инвесторы, обращающие внимание на технические графики, заметят наличие явного сопротивления в диапазоне 105-110 долларов, которое придется преодолеть перед тем, как предпринять новую попытку роста к 115 долларам или выше.

Итак, сегодня мы рассмотрим инструмент, который поможет умеренно-пессимистично настроенным инвесторам заработать на предполагаемой коррекции. Долгосрочным инвесторам, которые удерживают длинную позицию по GE, эта стратегия может предложить краткосрочную защиту от потенциального снижения цен в ближайшие недели.

Итоги второго квартала

В июне 2018 года акции GE были исключены из состава индекса Dow Jones Industrial Average, компонентом которого компания была более века.

С тех пор General Electric под руководством генерального директора Лоуренса Калпа работал над сокращением расходов и долговой нагрузки, а также над возвращением к «промышленным корням». В настоящее время компания делает акцент на четырех основных сегментах: здравоохранение, авиастроение, энергетика и возобновляемые источники энергии.

27 июля GE опубликовала финансовый отчет за второй квартал, который приятно удивил инвесторов. Выручка в годовом отношении выросла на 9% до 18,3 миллиарда долларов (хотя и осталась ниже докризисного уровня). В результате скорректированная прибыль на акцию составила 5 центов, что куда лучше убытка в 14 центов за аналогичный период прошлого года.

Эксперты с Уолл-стрит отмечают рост прибыли во всех четырех сегментах. С 2018 года руководство работает над оздоровлением финансового баланса и сокращением задолженности, достигшей невероятных 70 миллиардов долларов. По состоянию на июнь непогашенная задолженность General Electric составляла уже 64 миллиарда долларов.

Вот как Калп прокомментировал результаты второго квартала:

«... операционная прибыль выросла во всех сегментах, и мы вышли на положительный свободный денежный поток в промышленном секторе. Наши подразделения набирают обороты, движимые здравоохранением и услугами в целом, при этом авиа-сегмент демонстрирует первые признаки восстановления».

Руководство увеличило прогноз свободного денежного потока в промышленном сегменте на текущий год до 3,5–5 млрд долларов (повысив его с предыдущих 2,5–4,5 млрд). Компания полагает, что скорректированная прибыль на акцию за 2021 год составит от 15 до 25 центов. Форвардный коэффициент P/E для акций GE в настоящее время составляет 52,2, что указывает на их перекупленность.

Медвежий пут-спрэд на акции GE

Инвесторы, ожидающие коррекции акций General Electric в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спрэда.

Как мы уже отмечали, данный механизм подойдет и держателям длинных позиций по GE, поскольку он обеспечит определенную защиту от просадки в краткосрочной перспективе.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк. Учитывая, что оба контракта имеют одинаковую дату экспирации, спрэд будет вертикальным.

Подобный пут-спрэд устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций General Electric. На момент написания статьи бумаги GE торговались по $106,01.

Трейдер может купить опцион пут «без денег». Для примера возьмем контракт на 17 декабря с ценой страйк в $100. В настоящее время он предлагается по 4,83 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три с половиной месяца, обойдется трейдеру в 483 доллара.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $90 на ту же дату). В настоящее время подобный опцион предлагается по $2,13 за акцию. Таким образом, трейдер получит $213 «премии» за продажу опциона.

Таким образом, трейдер ставит на снижение стоимости акций GE. В идеале они должны закрыться не выше цены страйк (т. е. 90 долларов) на дату экспирации выписанного опциона пут.

Отношение риска и прибыли для некорректируемой сделки

Максимальный риск этой сделки будет равен стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 270 долларов США ((4,83–2,13)x100)).

Трейдер понесет максимальный убыток в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают вне денег (т. е. если акции GE на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $100).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т. е. (100,00-90,00)x100) минус чистая стоимость спрэда ($270) плюс комиссия. В нашем примере разница между ценами страйк составляет 1000 долларов. Следовательно, потенциальная прибыль равняется 730 долларам.

Эта сделка будет безубыточной при стоимости акций в $97,30 на дату экспирации (без учета комиссии брокера)

Подведем итог

Игроки с Уолл-стрит оптимистично оценивают долгосрочные перспективы GE, и мы разделяем их точку зрения. Однако в краткосрочной перспективе бумагам угрожает фиксация прибыли.

Когда инвесторы покупают акции, они соглашаются принять определенный риск, связанный как с рынком, так и с показателями компании. Медвежий пут-спрэд может помочь ограничить эти риски на определенный период.

Понятно, что трейдер может выбрать иную дату экспирации контрактов и другое сочетание их цен страйк. Каждому участнику рынка следует ориентироваться на реалистичный прогноз цен и четко осознавать риски и потенциальную прибыль каждой сделки. Другими словами, им нужно найти компромисс.

Заинтересованные читатели могут подробнее ознакомиться с этими инструментами и, возможно, обсудить с консультантом по финансовым вопросам то, насколько они подходят для их портфелей.