На Санкт-Петербургской бирже торгуется 45 иностранных компаний коммунальной сферы. Это почти половина всех бумаг данной отрасли, представленных на биржах США. Выбор огромный, в нем легко потеряться. Но именно здесь сосредоточены самые высокие дивиденды.

Растут против рынка

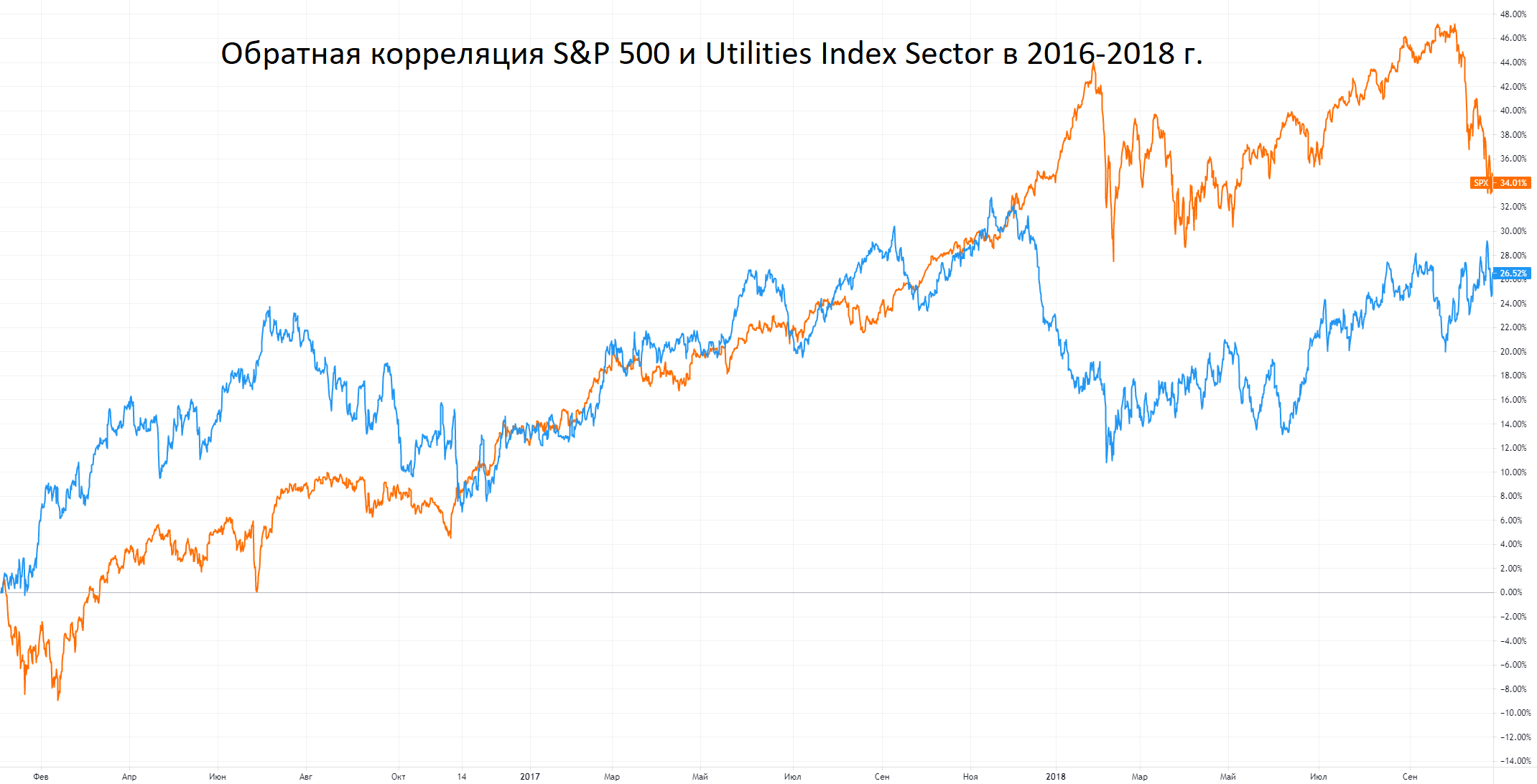

Коммунальная отрасль традиционно относится к защитным активам, поскольку имеет пониженную волатильность. Средняя бета по этим акциям находится в диапазоне 0,5–0,6 единиц, то есть колебания котировок вдвое ниже, чем в широких индексах, а в ряде бумаг показатель вообще отрицательный, чего нет даже в золоте и казначейских векселях.

Бумаги сектора лучше всего проявляют себя, когда широкий рынок растет вяло или стоит на месте. В посткризисном 2011 г. рынок в целом прибавил 2%, а коммунальщики — почти 20%. В 2014 г. отраслевой индекс вырос на 28,7% при росте S&P 500 на 10,8%. До пандемии сектор Utilities периодически обгонял основной бенчмарк.

Эта любопытная особенность отражается и в сезонных колебаниях. Например, лето в плане динамики акций — худший период в году. Но только не для коммунальщиков. За последние десять лет акции коммунальных сетей показывали рост более 3% против падения широкого рынка на 0,3%.

Сколько дивидендов платят

Средняя по отрасли дивидендная доходность сейчас превышает 3% — против средней по S&P 500 на уровне 1,3%. Первая десятка наиболее доходных коммунальщиков при текущих ценах на акции приносит от 5% до 10,5% годовых, но среди них много мелких локальных сетей, которые на Санкт-Петербургской бирже не торгуются.

Если брать только те бумаги, которые доступны неквалифицированным инвесторам, то их наберется 45 штук. Они дополнительно бьются на подсекторы, у которых есть свои особенности. Например, сети водоснабжения платят в среднем меньше дивидендов, но стабильнее.

В среднем дивидендная доходность в водопроводном сегменте — 1,7%, в смешанном — 3,1%, газовом — 3,4%, в электроэнергетике — 3,6%. По отдельным компаниям разброс годовых ставок очень широкий и отличается у лидеров и аутсайдеров списка почти в 5 раз.

Как выбрать лучших

В первой десятке коммунальных бумаг, торгуемых на бирже СПб, форвардная дивидендная доходность составляет от 3,8% до 5,7% годовых. Однако в списке присутствует пара азиатских компаний, которые зарабатывают не в долларах, а потому несут валютный риск. Речь о Huaneng Power International (Китай) и Korea Electric Power Corporation (Южная Корея).

Из оставшихся наиболее стабильные дивиденды можно ожидать от компаний с наименьшим коэффициентом выплат, и наоборот. У ряда эмитентов они сейчас составляют более 100% годовой прибыли, что ведет к росту долга. Традиционно в отрасли компании держат планку не более 75%. Ниже — еще лучше, значит, есть куда расти. Оптимально покупать компании с коэффициентом и долгом ниже среднего.

Для зарубежных дивидендных бумаг, в том числе коммунального сектора, два сильных маркера того, что компания не будет срезать дивиденды при любом состоянии рынка — это темпы повышения выплат и количество лет, которые компания их наращивает. Так, OGE Energy Corp увеличивает дивиденды всего 4 года подряд, а Consolidated Edison, Inc — более 40, что ставит ее в один ряд с дивидендными аристократами.

Топ-5 акций, которые претендуют на то, чтобы платить высокие дивиденды на протяжении многих лет подряд и при этом имеющие потенциал роста на ближайшие месяцы: PPL Corporation, Edison International, South Jersey Industries, Inc, The Southern Company и NorthWestern Corp. Средняя дивидендная доходность по такому портфелю составляет 4,5%. С учетом потенциала роста цены акций — до 15%.

Выводы

Коммунальная отрасль США интересна в качестве защитной основы портфеля на период сезонного замедления рынка и слабых циклов в экономике. Текущая дивидендная доходность сектора перекрывает среднегодовую инфляцию доллара более чем в два раза. При этом большинство компаний склонно наращивать дивиденды в долг, используя низкие ставки в экономике. Суммарная доходность по топ-5 дивидендным бумагам коммунальной сферы может быть как минимум не хуже, чем по S&P 500 в этом году, а в случае боковика в широких индексах — оказаться кратно выше основного бенчмарка.

БКС Мир инвестиций