Вступившие в силу поправки в закон «О микрофинансовой деятельности и микрофинансовых организациях» разделили МФО на два вида: микрофинансовые и микрокредитные компании. За первыми осталось право привлекать деньги у физических или юридических лиц, однако для этого размер их собственного капитала должен превышать 70 млн рублей. Сейчас в реестре осталось 2,2 тыс. МФО, из них около 50 имеют статус МФК. Несмотря на небольшое число микрофинансовых компаний, в первом квартале 2017 года физические лица вложили в них 5,6 млрд рублей, а средний размер инвестиций от одного частного инвестора составил 3,1 млн рублей, что на 30% больше, чем за аналогичный период 2016 года. В аналитическом обзоре регулятора говорится, что такой рост связан с сокращением ставок по депозитам в банках.

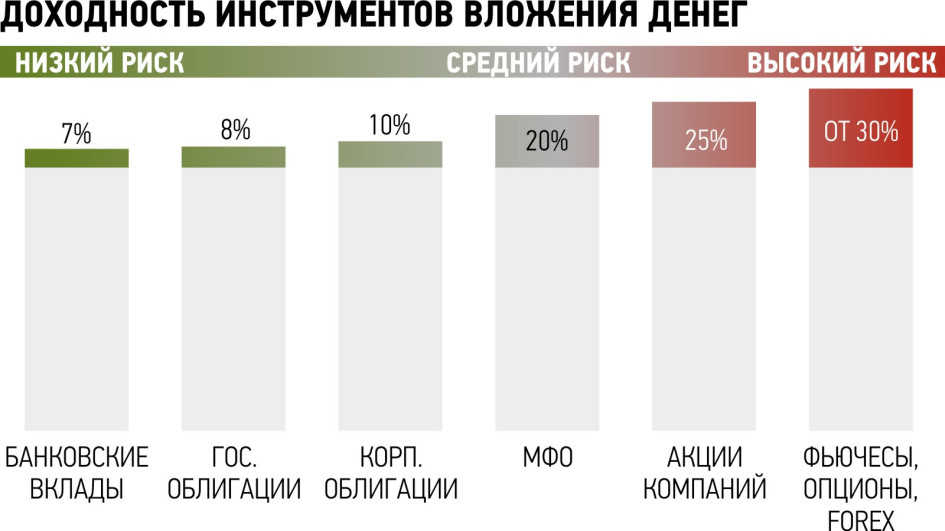

Предлагаемая МФО доходность колеблется на уровне 18-23% годовых, что в разы превышает банковскую и темпы инфляции. При этом ставка по вкладам топ-10 банков в среднем составляет 7,4%. О развитии рынка инвестиций в МФО, рисках и гарантиях в интервью «РБК-Екатеринбург» рассказал главный исполнительный директор компании «Домашние деньги» Андрей Бахвалов.

— В условиях кризиса и снижения ставок многие вкладчики переключились с традиционных вкладов в банки на инвестиции в МФО. Тем не менее существуют два важных ограничения: привлекать средства физлиц могут только МФК и только от 1,5 млн рублей. Зачем нужны такие ограничения и как правильно выбрать компанию для инвестиций?

— Разделение микрофинансовых организаций на МФК и МКК — это еще один шаг Центробанка по очистке рынка от недобросовестных компаний, в том числе нарушающих права потребителей. Получить статус микрофинансовой компании может далеко не каждый: если компания претендует на это, ей нужно подтвердить наличие капитала в размере не менее 70 млн рублей. При выборе компании инвестору стоит обратить внимание на год основания, региональное покрытие, публичную финансовую отчетность, а также на разнообразие каналов фондирования компании. Так, например, «Домашние деньги», крупнейшая небанковская в России МФО, работает уже 10 лет, имеет федеральную сеть, объем портфеля фондирования от физических лиц — порядка 5 млрд рублей. Компания получила статус МФК одной из первых, в декабре 2016 года.

Что касается минимальной суммы вклада, установленной 151-ФЗ для рынка МФО, я считаю, что наличие порога в 1,5 млн рублей — это вполне логично и объяснимо. Такое ограничение позволяет предлагать продукт квалифицированным инвесторам, которые грамотно соотносят риски и доходность. Наличие такой свободной суммы сбережений означает, что человек ориентируется на финансовом рынке.

— Инвестор микрофинансовой организации — кто он?

— Как правило, это мужчина, ему около 40 лет, он женат, имеет экономическое или техническое образование и занимает руководящую должность. Изначально он размещает у нас около 3 млн рублей, но в течение года увеличивает свой портфель примерно в три раза — до 10 млн рублей. Около 80% всех наших инвесторов свои вклады пролонгируют.

Однако данный портрет все же является довольно общим, особенно в части суммы. Работая в регионах, мы видим, что с каждым годом интерес к такому виду доходности со стороны населения возрастает. Так, например, лишь в Свердловской области количество инвесторов с начала года увеличилось на 20%.

— Мне понятно, почему МФО стремятся привлечь инвесторов: потребность в средствах большая, а источников фондирования всегда не хватает. А зачем инвестору нести деньги в МФО, если риски значительно выше, чем в банках?

— Во-первых, проценты. Если в банке вы можете рассчитывать на 8-9% годовых, то процентная ставка инвестора в микрофинансовой организации достигает 18-20% годовых после налогообложения.

Во-вторых, за последние три года ЦБ отозвал лицензии у сотен банков, при этом сумма, которую в случае закрытия кредитной организации выплатит Агентство по страхованию вкладов, все равно не превышает 1,4 млн рублей. Вкладывая от полутора миллионов рублей в банк, вы точно так же рискуете, только доходность у МФК в разы выше, чем у банков.

Кроме того, ужесточение контроля над деятельностью МФО существенным образом повлияло на поведение инвесторов. Люди начинают с большим доверием относиться к этому инструменту инвестиций, потому что все ограничения и дополнительная регуляторная нагрузка ведут к тому, что на рынке остаются надежные компании.

Как правило, надежные МФО расположены к общению со своими потенциальными инвесторами. Например, наша компания для этого ежегодно проводит День инвестора, где клиенты могут получить ответы на свои самые каверзные и непростые вопросы. В этом году мероприятие пройдет и в Екатеринбурге 5 октября.

— Фактически МФК занимает у частного инвестора деньги? То есть это договор займа, заключенный «физиком» с юрлицом?

— Да. Инвестор может приобрести облигации МФО, а может заключить с организацией договор займа, то есть фактически дать МФО в долг. Облигации обладают моментальной ликвидностью, и человек может в любой момент их реализовать. В договоре займа (аналог банковского депозита) все условия прописаны изначально: с какой периодичностью начисляются проценты, срочность инвестиции, доходность. Средняя доходность составляет 19-23%. Но инвестор должен учитывать, что из полученной суммы еще необходимо уплатить подоходный налог (13%). Причем МФО самостоятельно отчисляет налог за инвестора, которому не придется заниматься этим вопросом.

— Откуда берутся эти 20% годовых? За счет чего вы их можете гарантировать?

— Рентабельность бизнеса выше. Высокие проценты, очевидно, более привлекательны для инвесторов. Однако в случае банкротства микрофинансовой организации все риски инвестор принимает на себя. За это и получает высокую доходность. Впрочем, правильно выбрав компанию, этих рисков можно избежать, о чем мы уже говорили ранее.

— Согласитесь, что 30-40% годовых больше похожи на финансовую пирамиду. На какой цифре нужно остановиться, чтобы уменьшить свои риски?

— Конечно, процент, значительно превышающий среднерыночные значения (от 30% годовых), должен вызывать опасения. Обычно такую доходность сулят маленькие компании. В первую очередь, проверяйте, внесена ли компания в государственный реестр МФО и присвоен ли ей статус микрофинансовой организации. Помимо процентов значение имеют и опыт работы компании на рынке (не менее двух лет), региональное покрытие, публичная финансовая отчетность.